本平台获悉,美国国际集团将对其寿险和资产管理部门Corebridge进行IPO,估值最高将达到155亿美元。根据一份声明,该保险公司将在拟议的IPO中以每股21至24美元的价格出售CorebridgeFinancial的8000万股股票以筹集多达19亿美元的资金。

该公司原定于今年早些时候上市,但由于年初以来美国IPO市场几乎完全冻结而被推迟。Corebridge的IPO将受到银行家和私营企业的密切关注,被视为IPO全面重启之前对投资者信心的一次考验。

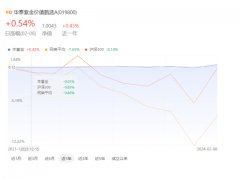

AIG估值预计在135亿美元至155亿美元之间,比去年减少了近30%。相比之下,在去年11月获得黑石集团的投资后,其估值一度达到222亿美元。

这次发行是劳动节后的第一笔交易,劳动节被认为是重新启动IPO季的一个里程碑。根据普华永道汇编的数据,一旦完成,它也将结束20多年来最长的IPO“旱季”。同时这也将是今年最大的IPO,超过私募股权公司TPG1月份11亿美元的上市。

上市后,AIG将控制该公司近78%的股份,黑石集团持有约10%的股份。预计Corebridge的股票将在纽约证券交易所上市,代码为CRBG。

市场普遍认为,与近年来创下巨额亏损、却在IPO发行中占据主导地位的科技集团相比,Corebridge庞大的规模、优良的收益记录以及母公司的支持,将使其成为一个相对安全的押注对象。

AIG的战略

据悉,Corebridge交易的所有收益都将归AIG所有,新公司并没有筹集新的资金。截至6月底,该公司的管理和行政资产超过3500亿美元。

IPO代表了AIG现任首席执行官PeterZaffino和前任BrianDuperreault为专注于核心业务和简化运营而付出的长期努力的高光时刻。

其他保险公司也采取了类似的措施。大都会人寿在2021年将其财产和伤亡业务出售给苏黎世保险集团。保德信金融公司今年早些时候出售了其提供全面服务的退休部门。

根据美国全国保险专员协会的数据,AIG去年在美国销售的人寿保险、年金和相关产品的保费方面排名第1它在同期的财产和意外保险费方面排名第12位。

Corebridge在2022年上半年实现营收160亿美元,净利润为60亿美元。AIG首席执行官PeterZaffino在上月公布第二季度业绩时表示,推迟上市让该集团有时间让这一业务成为一家独立公司,然后巩固其资本结构。

据悉,小摩、大摩和PiperSandler正在牵头进行股份出售,美银、花旗和高盛也被列为顾问。

投资者在进行操作线上期货配资时,也是可以选择一些正规的期货配资门户进行操作,同时配资用户要加强注意市场的主要风向,及时根据市场的行情,顺势而为,不断提高自身的操作能力。

文章为作者独立观点,不代表倍悦网观点