2022年6月,有着“A股蓝筹典范”、“漂亮100”等美誉的中证100指数迎来了发布16年来的最大幅度升级,原本指数里面的100只成份股调整了45只,堪称“一键换装,全新出发”。

全新的中证100指数选取了沪深市场中市值较大、流动性较好且具有行业代表性的100家上市公司作为样本股,全面反映沪深市场核心龙头的整体表现。

在很多市场人士看来,脱胎换骨后的中证100指数,集均衡配置、成长升级、行业龙头、互联互通、责任投资这五大优势于一身。可以说,这完美契合了中国经济的未来发展方向以及A股市场行业的热点趋势,可谓A股“核心资产0”的典型代表。

近期,多家基金公司都提交了中证100ETF的申报材料。值得一提的是,ETF大厂——华宝基金旗下的华宝中证100ETF刚刚结束募集。

作为目前国内规模最大的跟踪中证100指数的公募基金,8月1日,华宝中证100ETF正式在上海证券交易所上市交易,这是中证100指数焕新升级后的又一焦点,也为投资者提供了一指打包A股全领域行业核心龙头,分享中国新经济发展红利的优质投资利器。

中证100成长性升级

行业龙头一键均衡配置

旧的中证100指数或许大家都比较熟悉,由沪深300指数成份股中规模最大的100只股票组成,综合反映中国A股市场中最具市场影响力的一批大市值公司的股票价格表现。

焕新升级后的中证100指数,选取了沪深市场中市值较大、流动性较好且具有行业代表性的100只上市公司作为样本股,全面反映沪深市场核心龙头的整体表现。

我们看到wind的数据,此次中证100指数升级后,新纳入的成份股2021年度营业收入平均同比增长率及归母净利润平均同比增长率高达547%、1485%,分别较剔除的成份股提升了376%、1497%。

也就是说,业绩着实靓眼,并且表现出更强的成长性。

从行业来看,调仓后的中证100指数剔除了32只银行、非银金融、食品饮料传统行业个股,权重合计下降291%;同时增加了25只计算机、基础化工、有色金属、电子、电力设备等新经济行业个股,权重合计上涨138%。

旧版中证100指数的核心权重以金融、消费板块为主,而全新的中证100指数在大幅降低传统行业权重的还全新纳入了芯片、光伏、储能、新材料、军工、电子等数十个新兴领域成长龙头,行业配置更为均衡。

因为这些行业更能表征中国经济增长方式变化以及A股市场行业变化趋势,也因此被称为“A股核心资产0”。

一言以蔽之,调整之后的新版中证100指数与旧版中证100指数相比,行业分布更加均衡。

从成份股来看,升级后的中证100指数涵盖了“千亿芯片龙头”中芯国际、兆易创新、北方华创,“光伏龙头”中环股份,“锂电龙头”赣锋锂业、华友钴业,“电子龙头”歌尔股份,“军工龙头”航发动力等新经济领域龙头。

此外,中证指数官网数据显示,截至2022年6月13日,中证100指数前十大权重股合计占比超38%,既有食品饮料、银行等传统行业龙头,又有宁德时代、药明康德等硬科技龙头,行业龙头特性兼具广度及深度。

据wind数据统计,中证100指数调仓后成份股2021年平均ROE及ROE中位数分别高达296%、167%,较调仓前分别增长了86%、85%。

也就是说,此次中证100指数成份股升级后,成长性也随之显著提升。

此外,升级后的中证100指数“行业龙头”特征明显。与上证50、沪深300、MSCI中国A50等核心蓝筹宽基指数相比,中证100指数新经济领域权重显著提升,行业龙头股覆盖广度及深度大幅拓宽,全面反映A股市场行业核心龙头上市公司的整体表现。

中证100vs上证50、沪深300、MSCI中国A50行业分布

为什么看好龙头?

从行业内的竞争格局来看,目前来看“存量博弈”特征会越来越明显,龙头公司的份额有望不断提升,会出现强者恒强的现象。近年来投资风格转变为偏好龙头公司,也正是反映了这一预期。

一只指数基金,能有这么大的优势,焕新升级后的中证100指数可谓非常难得。既能满足成长性,又有龙头股,行业配置也更加均衡且科技属性也很强。

互联互通优势突出

跟着北上聪明钱投资高质量资产

“脱胎换骨”后的新中证100指数还具有“互联互通”的显著优势。

调仓后的中证100指数成份股均为沪股通或深股通证券范围,是互联互通标的,与“聪明钱”买入方向重合,极大增强对境外资金的吸引力,提供了便捷跟踪机构投资方向的投资标的。

wind数据统计,截至2022年6月30日,中证100成份股合计38万亿元市值由陆股通持有,占其持有A股总市值超54%。截至2022年二季度末,陆股通、公募基金持有A股市值TOP50个股中,分别有72%和60%为中证100成份股。

不难看出,与北上资金高度相关的新中证100指数能在一定程度上反映“聪明资金”的流向,具备较高配置价值。

此外,另一个值得关注的点是中证100指数增加了对样本的ESG筛选,是首只纳入ESG指标的中证核心宽基指数。

ESG即环境、社会责任和公司治理。通过给各级指标打分,投资者就可以评估企业的投资、经营行为在促进经济可持续发展、履行社会责任、保护环境等方面的贡献。ESG指标有助于降低经营风险,提升筛选资产质量。

中证100ETF适合谁、怎么选?

偏好A股核心资产

华宝中证100ETF值得期待

巴菲特曾说过:“对于绝大多数没有时间研究上市公司基本面的中小投资者来说,成本低廉的指数基金是他们投资股市的最佳选择,甚至能够战胜大部分专业投资者。”

那中证100ETF到底适合什么样的投资者?适合想要配置A股核心资产、投资风格稳健的投资者。

焕新升级后的中证100指数行业分布相对均衡,新能源、科技赛道权重提升,个股相关性较弱,覆盖了各行业的龙头标的。投资省心省力,通过长期持有可分享我国经济发展的红利。

在基金公司选择方面,指数基金本身是个工具箱,对投资者来说,选择ETF管理底蕴深厚、实力强劲的基金公司为宜。近年来,“ETF大厂”华宝基金规模增长迅猛,是ETF市场领头羊之

截至2021年末,华宝基金旗下ETF管理规模就已超2000亿元。行业主题ETF产品线的布局也在不断壮大,旗下有券商、医疗、银行、科技、电子、国防军工等明星ETF产品。

值得一提的是,目前国内跟踪中证100指数的公募基金共有14只,根据公募基金二季报最新数据及华宝中证100ETF成立规模数据,规模最大的为华宝中证100ETF,达2亿元。

华宝基金指数研发投资部是业内管理指数基金时间最长、规模最大的指数投资团队之同时管理着国内规模最大的场外中证100指数基金。

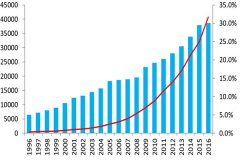

基金定期报告显示,华宝中证100A成立于2009年9月29日,截至2022年6月30日,华宝中证100指数A自成立以来累计收益率达831%,相对于业绩基准,超额收益达334%,同期上证指数仅上涨298%。

华宝中证100A成立以来业绩表现

2019至2021年,华宝基金连续3年获评上海证券交易所“十佳ETF管理人”。2021年7月,在《上海证券报》举办的第十八届“金基金”奖评选中,华宝基金荣获“金基金·被动投资基金管理公司奖”。银河证券数据统计,截至2022年7月31日,华宝基金旗下A股股票类ETF总规模达5788亿元,全市场排名第全面覆盖——宽基指数基金、ETF、SmartBeta指数产品。

总而言之,集“均衡配置”、“成长升级”、“行业龙头”、“互联互通”、“责任投资”五大优势特性于一身的中证100指数,完美契合了中国经济未来发展方向以及A股市场行业的变化趋势。8月1日,华宝中证100ETF盛大上市,值得期待。

风险提示:华宝中证100交易型开放式指数证券投资基金跟踪的指数为中证100指数,该指数基日为200130,发布日期为2002本产品由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金投资需谨慎!基金管理人对本产品的风险等级评定为R销售机构根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。文件不构成任何投资建议或承诺。华宝基金管理有限公司或华宝基金的相关部门、雇员不对任何人使用本文件内容的行为或由此而引致的任何损失承担任何责任。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

本文首发于微信公众号:财富大侦探。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

配资炒股对科创领域的关注

文章为作者独立观点,不代表倍悦网观点